WeWork, la compañía americana de gestión y alquiler de espacios de trabajo compartidos podría salir a bolsa por alrededor de 20 mil millones de dólares. Pero esta valoración está muy por debajo de lo esperado, hasta el punto de que la OPV podría ser aplazada. Un detalle más de una operación que ha estado envuelta en polémica desde su anuncio oficial.

¿Qué es WeWork?

WeWork es una empresa del sector inmobiliario fundada en 2010 por Adam Neumann, Miguel MacKelvey y Rebekah Neumann. Desde su sede central en Nueva York, ofrece sus servicios en todo el mundo, en más de 550 localizaciones diferentes. Concretamente en España disponen de 9 edificios y tienen 3 aperturas planeadas, todos ellos situados entre Madrid y Barcelona.

En sus edificios plantean, por lo general, tres servicios o alquileres diferentes:

- Escritorio compartido, la opción más barata, suele rondar los 250€ al mes en España.

- Escritorio personal, un servicio con mayor confort que ronda entre 350€ y 400€ al mes.

- Oficinas privadas con un coste superior a los 1.000€ mensuales.

El target de la compañía es muy amplio, desde freelances hasta multinacionales, también PYMEs o emprendedores. Estas cuotas incluyen internet por cable y acceso Wi-Fi, impresoras, cabinas telefónicas y bebidas como café, té o agua de frutas. Los precios varían según el edificio y, sobre todo, ubicación. Los ingresos generados por WeWork provienen, casi en su totalidad del alquiler cobrado a sus “suscriptores”. Tan solo un 10% aproximadamente proviene de servicios derivados.

Una muy buena idea a priori, teniendo en cuenta las tendencias laborales actuales, en la que los espacios de Co-Working están muy bien valorados. ¿Por qué el mercado se muestra entonces escéptico ante la salida a la bolsa de una compañía así?

La polémica

Varios expertos consideran, sin embargo, que la empresa está fuertemente sobrevalorada. La última ronda de financiación de la compañía, liderada por SoftBank, fondo japonés líder en tecnología, fijó su valor en 47 mil millones de euros. Y según informa Fortune, Goldman Sachs declararó que la compañía neoyorquina de coworking podría alcanzar pronto una valoración de 65 mil millones de dólares.

Uno de los principales argumentos de los escépticos es que la compañía no compra los edificios en los que sitúa sus espacios de coworking, o al menos no la gran mayoría. Por lo general alquila los espacios a largo plazo, por periodos de alrededor de 10 años, y los subarrienda a sus clientes mediante un sistema de suscripción mensual. Esto hace que la compañía sea más vulnerable ante una posible recesión.

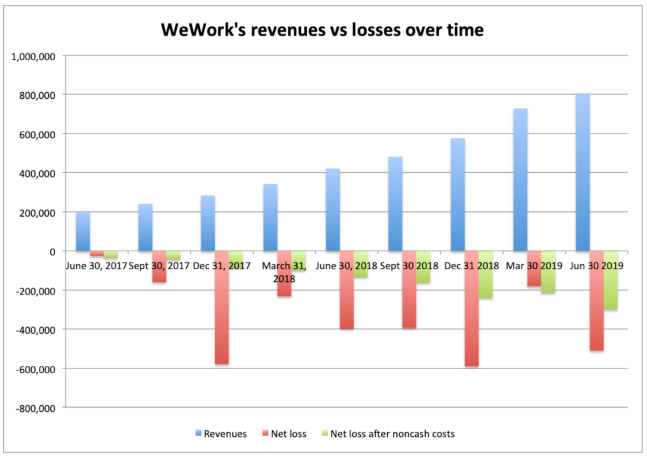

WeWork no ha registrado beneficios hasta el momento, hasta el punto de que Business Insider planteó en un reciente artículo si llegaría a ser rentable. En este mismo artículo comentaban como “al igual que cualquier candidato de OPV” los ingresos de la compañía de Neuman crecían de manera exponencial, alcanzando en el segundo cuarto de 2019 una facturación de 807 millones de euros. Por otra parte, señalaban que las perdidas crecían al mismo tiempo, lo cual no es una buena señal para invertir.

Fuente: Business Insider

Además de unas perdidas sistemáticas, se resalta que no se ha topado un patrón claro en el Cash Flow de WeWork, siendo negativo en los últimos años. Concluyen afirmando que consideran la OPV de la compañía como una necesidad, un salvavidas financiero, y no parte de un plan de expansión.

En el folleto de salida a bolsa la propia compañía reconocía que tenían “un historial de pérdidas y, especialmente si continuamos creciendo a un ritmo acelerado, es posible que no podamos hacer la empresa rentable en un futuro previsible”.

Es importante el matiz de la expansión ya que es el factor que utiliza para justificarse. Aunque la compañía no compre la mayor parte de las instalaciones de las que provee a sus clientes, incurre en elevadísimos gastos con cada una de sus aperturas, ya que, entre otras cosas, se encarga del diseño y remodelación de todos sus espacios.

La compañía se encuentra en un proceso de expansión abrumador. En 2016 WeWork firmó 64 contratos de alquiler para nuevos centros, 139 en 2017 y 331 en 2018. Algunos expertos y la propia compañía temen que este crecimiento no sea sostenible, sobre todo teniendo en cuenta el panorama político-económico internacional, en el que el riesgo de entrar en una recesión económica ha aumentado en los últimos meses.

Otros unicornios

Los renombrados unicornios casi nunca han prometido resultados y rentabilidad económica. Tras la última crisis financiera la tendencia de los inversores cambió ligeramente, fijándose más en otros factores, como el potencial de cara al futuro de estas empresas, que en una rentabilidad financiera cercana. Esto no siempre ha salido bien, pero como vemos el de WeWork no es un caso aislado.

Los antecedentes no se corresponden con la actualidad. Facebook y Alibaba compitieron en su día por ser la mayor OPV tecnológica y ambas compañías ya presentaban buenos resultados por aquel entonces y con previsiones positivas. Los californianos habían obtenido 1.000 millones de dólares en su último ejercicio antes de su salida a bolsa, los de Jack Ma por su parte lo hicieron con 1.300 millones de dólares.

Pero desde aquel entonces ha habido un importante cambio de tendencia. Estos son algunos de los casos más mediáticos:

- Lyft: La empresa de transporte, que ofrece un servicio similar al de Uber y Cabify en Estados Unidos y Canadá es el último en sumarse a la lista. La empresa prepara su salida a bolsa tras registrar pérdidas millonarias en los últimos años de manera sistemática. No es mejor el panorama para su rival directo Uber.

- Snapchat presentó su folleto al mercado con la siguiente afirmación “hemos registrado pérdidas operativas en el pasado; esperamos hacerlo en el futuro y puede que no logremos alcanzar la rentabilidad”. Además de esta presentación, la empresa había registrado pérdidas de más de mil millones de dólares en el ejercicio anterior a su salida a bolsa. A día de hoy sus acciones se han devaluado en un 65% y aún no ha registrado beneficios.

- Otros Casos como el de Dropbox, Sopotify o Xiaomi son casos que reflejan lo contrario. Tras una salida en bolsa registrando perdidas y augurando malos resultados en el corto plazo han logrado el crecimiento esperado. Dropbox y Spotify generaron beneficios en 2018 por valor de 484 y 78 millones de dólares respectivamente. Xiaomi ha registrado en los 3 primeros trimestres de dicho año unos beneficios netos de 1,3 mil millones de dólares.