“Retail apocalypse” es la denominación que recibe popularmente la tendencia de los últimos años en Estados Unidos de cierre de tiendas y establecimientos físicos, justo al contrario de lo esperable en una época de bonanza económica y confianza de los consumidores: el momento de las grandes aperturas.

Los tiempos cambian, y el capitalismo es el máximo exponente de esta expresión. A lo largo de la historia hemos presenciado bancarrotas y desapariciones de compañías en su día líderes, o incluso pioneras, que no supieron adaptarse a los cambios del mercado. Ejemplos notables del “siempre lo hemos hecho así”, como Nokia, Kodak o Blockbuster, no pudieron adaptarse o reaccionaron demasiado tarde.

Por estos motivos y otros que comentaremos más adelante, la crisis del comercio minorista ya se ha cobrado notables víctimas, la más reciente Forever 21:

- Sears terminó 2018 declarándose en bancarrota, y esquivando en 2019 su desaparición completa. Primero cerró 140 tiendas en Estados Unidos de Sears y Kmart, sus dos cadenas minoristas, y poco después otras 80. Hoy en día dispone de menos de 500 establecimientos, muy lejos de los 2.000 de hace 5 años.

- GAP se declaró en bancarrota en 2016. Entre sus planes está el cierre de 230 tiendas entre 2019 y 2020.

- J.C. Penney lleva años tratando de reestructurar su negocio para retomar la senda de los buenos resultados, pero la compañía cerró más de 70 tiendas entre 2013 y 2014, 140 en 2017 y planeaba cerrar más e 20 este año.

Los motivos del apocalipsis

¿Por qué no dejamos de ver noticias con titulares catastróficos sobre cierre de tiendas o superficies comerciales? Los principales medios de comunicación mencionan factores como el e-commerce o la orientación de los “millennials” de cara a la experiencia como principales motivos de esta “catástrofe”. Pero ¿cómo de cierto es esto y en qué medida afectaron a los minoristas estos factores?

La venta online

Sí, es cierto que internet y la aplicación de sus herramientas a los negocios de retail tradicionales supone todo un desafío, principalmente para los pequeños comercios. Pero lo cierto es que el impacto del comercio electrónico es en muchas ocasiones menor de lo que popularmente se piensa.

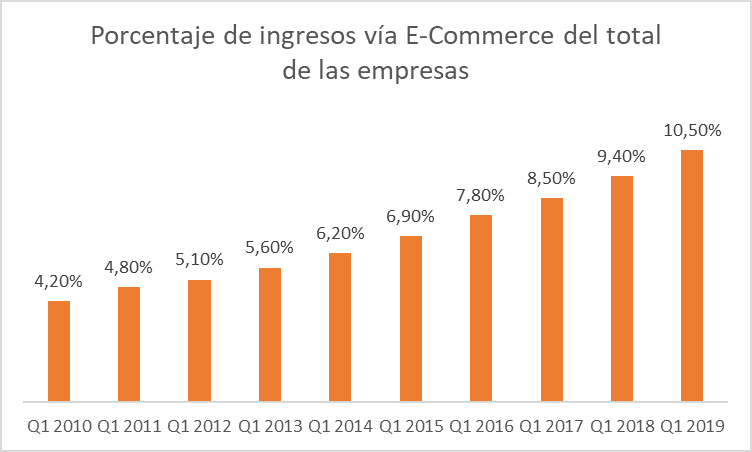

Fuente: Statista

El e-commerce, a pesar de estar en pleno desarrollo y en continuo crecimiento, todavía supone un pequeño porcentaje del total de ingresos del global de compañías de retail en Estados Unidos, principal protagonista de ese “apocalipsis”.

Además, presencia online no tiene por qué significar desaparición de las tiendas físicas. Según una encuesta del ICSC (International Council of Shopping Centers), un 55% de los compradores online consideran importante la presencia de una tienda física cerca. De acuerdo con este mismo estudio, alrededor de dos tercios de los millennials europeos, estadounidenses y canadienses, que realizan compras online, consideran importante la presencia de una tienda física. Así lo considera un 50% de la generación X y alrededor de dos quintos de los “babyboomers”. Por lo tanto, podríamos decir que la relevancia de las tiendas físicas no ha desaparecido.

Orientación a la experiencia

Lo cierto es que los millennials y otras nuevas generaciones, como la generación Z, valoran en gran medida sus vivencias y experiencias por encima de un producto concreto. Es por ello por lo que cada vez vemos más establecimientos en el centro de las ciudades dedicados a servicios, como centros de belleza o gimnasios en centros comerciales.

De la misma manera que se valoran las experiencias en los servicios también se valora la experiencia de compra de un producto, donde los establecimientos físicos pueden tener ventajas sobre los Marketplace de internet. O al menos podrían actuar de “showroom” que motive una compra por internet posteriormente.

Otra encuesta del ISC, enfocada a la generación Z, afirma que tres cuartos de esta generación dicen que comprar en un establecimiento físico genera una experiencia más valiosa que hacerlo directamente por internet. Los factores que provocan esta experiencia son, según la encuesta, la capacidad de socializar, ver los productos físicamente y poder comprarlos de manera inmediata. No solo el showrooming es una tendencia, si no que también ocurre lo contrario: 8 de cada 10 generación Z asegura que ha comprado productos tras verlo en redes. En cuanto a las grandes superficies es importante para ellos la posibilidad de realizar actividades más allá de comprar, como ir al cine o tomar algo.

Deuda y sobreoferta

A pesar de la influencia de los factores previamente mencionados en el “apocalipsis del retail” ,consideramos que estos no son suficientes como para generar una “catástrofe” de tal magnitud. El factor más determinante, sobre todo en el caso de Estados Unidos, es la deuda de las cadenas con muchos años de vida. Algunas de estas cadenas acumulan deudas millonarias, provocadas normalmente por compras apalancadas de fondos de capital. Estas compañías evitaban la bancarrota a base de refinanciar la deuda, lo que sólo les compró algo de tiempo. Sumémosle a esto una gran sobrepoblación de tiendas, fruto de una época en la que crecimiento y expansión suponía abrir cientos de tiendas al año, y tenemos la mezcla perfecta para esta crisis minorista.

Algunas firmas españolas que consiguieron adaptarse

Inditex

Inditex, holding gallego propietario de minoristas como Zara, Pull & Bear, Bershka o Massimo Duti parece estar adaptándose adecuadamente a las nuevas tendencias del mercado. Su apuesta es la omnicanalidad.

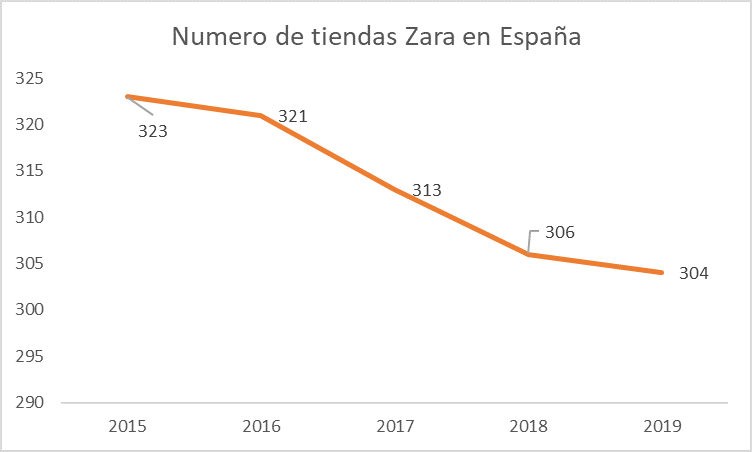

Fuente: Statista

Este proceso de adaptación conlleva el cierre de algunas de las tiendas menos emblemáticas de la firma, manteniendo las más grandes y céntricas para poder ofrecer de manera efectiva esta omnicanalidad. Esta estrategia se basa en la posibilidad de recoger pedidos realizados online en el establecimiento físico, así como realizar devoluciones. A día de hoy, alrededor de un 30% de las entregas y un 60% de las devoluciones de compras online se realizan en el establecimiento físico.

Mercadona

Mientras que Inditex trata de dar forma a su red mediante sus establecimientos físicos ya existentes, Mercadona sigue una línea estratégica completamente diferente. Los de Juan Roig pretenden expandir una red de “Colmenas” que serán grandes almacenes desde donde realizar distribución directamente a clientes de manera rentable. Tratarán pues con esta estrategia de encontrar un modelo adaptado a su sector para las nuevas tendencias. Eliminando el modus operandi actual de enviar pedidos a domicilio desde los mismos establecimientos abiertos al público.

Actualmente el proyecto de Mercadona se encuentra en fase inicial. La primera colmena de la compañía se encuentra a las afueras de Valencia y da servicio a más de 137 códigos postales. Está situada en una nave de 13.000 metros cuadrados y cuenta con un equipo de más de 150 personas. El pasado mes de julio la compañía abrió su segunda colmena a las afueras de Barcelona. Un complejo de 10.500 metros cuadrados en el que invirtió más de 7 millones de euros y que emplea a 92 personas.

Mercadona planea instalar su siguiente colmena en Madrid a principios de 2020 y a esta le seguirán otras principales ciudades españolas.